Новости биржи,банков,брокеров :: Новости Банков

Интернет-банкинг: игрушка или необходимость для инвестора?

Интернет-банкинг существует в России уже более 10-ти лет, и в последнее время переживает очень бурное развитие. Только по итогам 2010 года, рынок дистанционных банковских услуг вырос более, чем в два раза и охватывает на сегодняшний день свыше 7 млн. клиентов. Все больше и больше людей получают доступ ко всемирной паутине и все большее количество из них могут оценить преимущества личного контроля за своими банковскими счетами и всеми проходящими финансовыми операциями, так сказать, не выходя их дома.

Время, как известно, - деньги. И совершать всевозможные операции с денежными средствами, экономя время (а порой даже и сами средства) – вполне реально. Помощником в этом деле выступает т.н. Интернет-банкинг (или как его принято называть на западе - E-banking) – представляющий собой технологию дистанционного банковского обслуживания, которая позволяет клиентам банка получать доступ к информации о своих счетах и осуществлять операции по ним, используя глобальную web-сеть, попросту говоря, Интернет.

Использование: в чем необходимость интернет-банкинга?

Шширокое использование электронных технологий, поясняют аналитики землячества Москвы и Центрального ФО России Академии форекс и биржевой торговли Masterforex-V, позволяет решить сразу две задачи:

• первая, конечно же, сделать обслуживание максимально удобным для клиентов. Ведь, как выяснилось, клиент в состоянии обслуживать себя самостоятельно – и совсем не нужно занимать очередь в банке, не нужно никому ничего объяснять, спрашивать, тем более, вовсе не нужно ждать начала банковского дня и бояться не успеть к его окончанию, особенно учитывая срочность и важность совершения определенной операции.

• вторая – с предоставлением подобных услуг, конечно же, уменьшаются и банковские издержки. Руководство, позволяя своим клиентам совершать многие (или некоторые) операции самостоятельно, экономит на количестве телефонных линий и сотрудниках, которые их обслуживают, облегчает работу менеджеров, кассиров и т.д.

Кроме всего прочего, проведение операций через Интернет зачастую обходится клиенту дешевле, чем посредством привлечения банковского персонала.

Использование услуги Интернет-банкинга в России. Особенности.

Итак, сегодня сложно кого-либо удивить подобным сервисом. Распоряжаться им довольно удобно и совсем не сложно. Проверка балансов счетов, оплата кредитов и коммунальных платежей, конвертация валют, даже простое пополнение мобильного счета – все это можно осуществить в любое время суток, не выходя из дома.

Но, как же все-таки воспользоваться этими дополнительными преимуществами? На сегодня, как уже было отмечено выше, многие из российских банков предлагают клиентам данные услуги. В большинстве случаев

Необходимо будет заключить с банком дополнительный договор, касающийся условий предоставления Интернет-банкинга. Причем, от Вас не потребуют какого-то специального оборудования, только доступ к Интернету («посредник» здесь не имеет значения, будь-то персональный компьютер, ноут-, нетбук, либо коммуникатор). Более того, Вам даже не придется устанавливать какие-либо дополнительные программные продукты - для выполнения операций используется лишь Интернет-браузер.

Плата за пользование услугой либо отсутствует вовсе, либо чисто символическая (в некоторых банках эта сумма составят, приблизительно, 300 руб./год). Комиссионные издержки за проведенные операции тоже низкие (причем в некоторых случаях отсутствуют вообще). Заплатить придется, как правило, при осуществлении внешних платежей в другие банки, за использование кредитных банковских средств, а также за пользование некоторыми услугами, если это предусмотрено поставщиком.

Как видим, все достаточно просто и доступно. Более того, система развивается, расширяясь и предоставляя с каждым годом все более и более широкий спектр операций, возможных к проведению посредством Интернет-банкинга.

Что включает в себя дистанционное банковское обслуживание?

На сегодняшний день в России, как правило, услуги дистанционного банковского обслуживания включают:

• проверка балансов по счетам;

• предоставление исчерпывающей информации по различным банковским продуктам (кредиты, депозиты, ПИФы и мн. др.);

• заявки на предоставление услуг (оформление кредитов, открытие депозитов, получение банковских карт, открытие расчетных счетов и т.д.);

• осуществление внутренних переводов как между Вашими счетами, так и на другие счета, причем как в пределах Вашего банка, так и на счета других финансовых учреждений;

• конвертация валют;

• онлайн-консультации с квалифицированными сотрудниками;

• оплата всевозможных услуг.

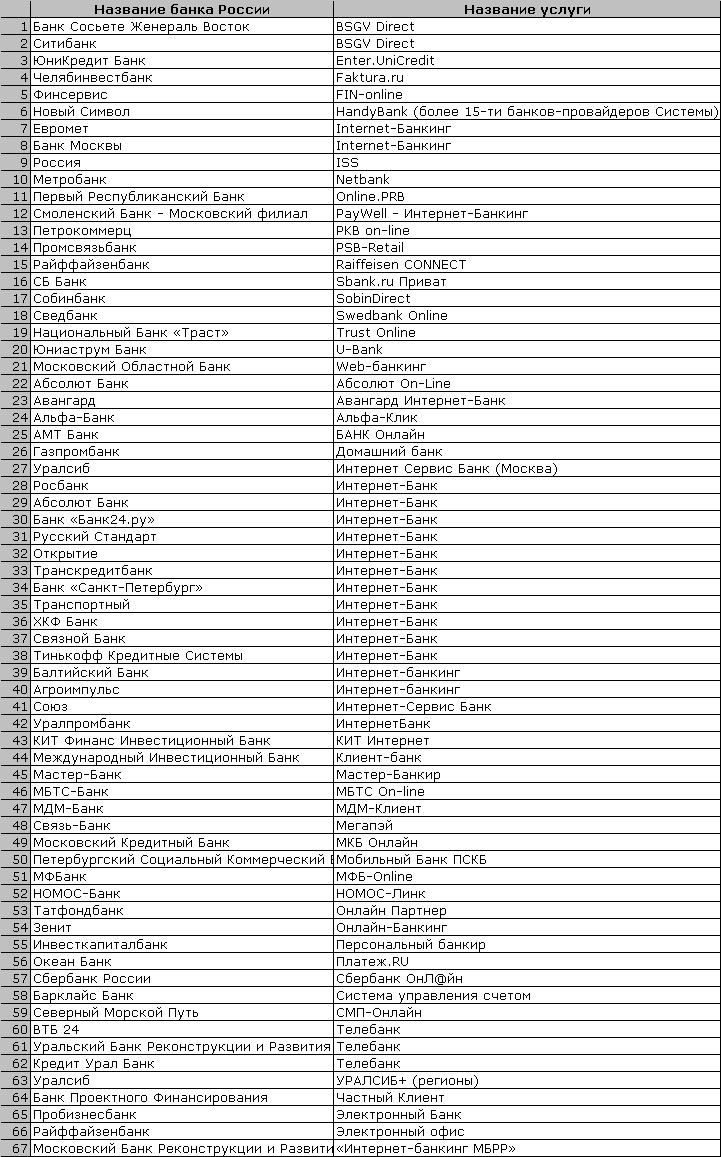

Количество же банков в России, готовых предложить клиентам воспользоваться всеми преимуществами дистанционного обслуживания, сегодня более 120. Основные из них представлены в следующей таблице.

Причем, если взять во внимание пользовательские рейтинги (как частных, так и юридических лиц), то в десятке лучших (оценка качества услуг, исходя из личного опыта респондентов):

1. Система «Sbank.ru Приват» (СБ Банк);

2. «Интернет-банк» (Банк «Банк24.ру»);

3. «PSB-Retail» (Промсвязьбанк);

4. «Авангард Интернет-Банк» (Авангард);

5. «Интернет-Банк» (Транскредитбанк);

6. «Интернет-банк» (Банк «Санкт-Петербург»);

7. «Интернетбанк» (КУРС) (Северная Казна);

8. «МКБ Онлайн» (Московский Кредитный Банк);

9. «Интернет-банк» (Транспортный);

10. «Абсолют On-Line» (Абсолют Банк ).

Конечно, такой список трудно назвать объективным, но все же не учитывать мнение клиентов, уже успевших воспользоваться данной услугой, тоже не стоит.

Плюсы и минусы дистанционного банковского обслуживания

Среди всех преимуществ Интернет-банкинга самым главным, пожалуй, выступает возможность, что называется «держать руку на пульсе» всего, что касается Ваших счетов, где бы Вы не находились, в любое время суток, и любой день недели.

Вторым плюсом можно отметить возможность свободного управления счетами и сбережениями: можно с легкостью оптимизировать, скажем, семейный бюджет, распределяя денежные средства между счетами.

Важным преимуществом здесь, конечно же, является и экономия такого драгоценного времени: не нужно стоять в очередях, подстраиваясь по режим работы банковского отделения.

Весьма высокая защищенность операций, при условии соблюдения элементарных правил безопасности.

Среди плюсов: постоянное совершенствование банками систем дистанционного обслуживания, расширение предлагаемых услуг и повышение качества их предоставления. Также преимуществом выступает и более низкая стоимость совершения операций, посредством онлайн-банкинга.

Ну, а вот среди недостатков: полнофункциональную услугу (если сравнивать с аналогичным сервисом, скажем, на западе) предоставляют отнюдь не многие банки; не везде Вам предложат бесплатную или минимальную стоимость услуги, в некоторых банках могут потребовать ежемесячную абонентскую плату; при пользовании услугами Интернет-банкинга также не стоит забывать о существовании понятия «операционный день»; все же ряд услуг потребуют Вашего визита в финансовое учреждение, ведь заказать кредит Вы можете, так сказать, «онлайн», а вот заключить договор для его получения потребует, конечно же, Вашего присутствия в отделении банка.

О самом главном: безопасность Интернет-банкинга

Как утверждают эксперты Академии биржевой торговли Masterforex-V, главным минусом использования Интернет-банкинга является риск мошеннического взлома и, как следствие, несанкционированный доступ к денежным средствам, находящимся на Ваших счетах. Исходя из этого, банки стараются использовать такие системы и механизмы безопасности, которые призваны если не гарантировать, то, хотя бы обеспечить максимальную защищенность использования систем дистанционного банковского обслуживания.

На сегодняшний день, самыми распространенными являются такие меры безопасности:

• шифрование данных. Здесь речь идет, о т.н. SSL-шифровании данных, передающихся в системе «Клиент-Банк». Данный механизм призван обеспечить безопасность от возможности внедрения мошеннической системы «man in the middle», когда информация об операциях перехватывается на этапе ее передачи в банк и пока она туда еще не дошла, возможно осуществить изменения, скажем в данных получателя платежа. Чтобы этого не произошло нужно помнить о простейших правилах безопасного пользования глобальной сетью, а именно, не реагировать на сомнительные сообщения (к примеру, якобы отправленные от сотрудника банка) и, конечно же, не переходить по неизвестным ссылкам. В особенности там, где предлагается для осуществления доступа, ввести логин и пароль, обращайте внимание на адресную строку браузера: скажем, Вы можете столкнуться со знакомым интерфейсом клиент-сервера, но адрес его будет совершенно другим. Как следствие, Вы по неосторожности передадите секретную информацию злоумышленнику.

• одноразовые пароли, полученные в банкомате. Такая система защиты предполагает кроме стандартного логина и пароля, использование одноразовых паролей (а их можно получить в виде списка через банкомат), необходимых для входа с систему дистанционного обслуживания и подтверждения некоторых операций. На первый взгляд, система надежна. Ведь чтобы получить список паролей, необходимо наличие самой пластиковой карты банка и знание ПИН-кода к ней. Вместе с тем, такой механизм защиты имеет ряд существенных недостатков: полученный список необходимо хранить для совершения будущих операций и, если вдруг, Вы его потеряли или случайно выбросили, то придется идти за новым; ну и, наконец, список может оказаться в руках у мошенников. Здесь, чтобы обеспечить безопасность, необходимо также придерживаться простых правил. Обеспечить надежную сохранность списка паролей и, ни в коем случае, не хранить его вместе с логином и паролем доступа.

• одноразовые смс-пароли. Пожалуй, самый распространенный в России способ аутентификации пользователей в системах Интернет-банкинга. Каждая операция, совершаемая в системе, должна быть подтверждена одноразовым паролем, полученным на номер мобильного телефона, который зарегистрирован на Ваше имя и подтвержден в договоре с банком. Среди преимуществ: простота использования – отсутствие специального оборудования и высокая скорость подтверждения операции, высокая вероятность обеспечения безопасности от взлома вашей учетной записи злоумышленниками. Среди недостатков: если Вы пользуетесь системой посредством мобильного телефона и Ваши пароли хранятся в браузере, то в случае утери или кражи телефона, вероятность несанкционированного доступа очень велика. Отсюда и простейшие правила безопасности: при подобном способе аутентификации не пользуйтесь онлайн-банкингом через мобильный телефон, не храните пароли в браузере и, в случае утери или кражи телефона, в кратчайшие сроки обратитесь с банк с просьбой заблокировать Вашу учетную запись.

• электронная цифровая подпись (ЭЦП). Такой механизм чаще всего используется при обслуживании юридических лиц, но его могут предложить и частным клиентам. Плюс – однозначная идентификация пользователя. Минус – также, как и прочие, может быть уязвима для злоумышленников. Системы предосторожности: пользуйтесь качественными антивирусными программами в целях обеспечение безопасности в вопросах заражения системы компьютерными вирусами.

• внешние электронные устройства. Здесь речь идет о приобретении (либо взятии в аренду) специального устройства – генератора одноразовых паролей, подключаемого через usb-порт и не требующего специального программного обеспечения. Суть примерно та же, что и при использовании ЭЦП. Но, среди существенных недостатков: Вы не сможете войти в систему, не имея при себе «генератора», а носить его с постоянно собой крайне неудобно, да и небезопасно.

Как видите, систем защиты достаточно серьезная и все они в той или иной мере призваны обезопасить деятельность при осуществлении банковских операций посредством дистанционного обслуживания. Но все же, несмотря на это, будьте крайне осторожны и внимательны, ведь, как гласит статистика, в большинстве прецедентов, связанных с несанкционированным доступом к учетным записям систем Интернет-банкинга, виноваты именно неосторожные и невнимательные пользователи.

Читать статью полностью в журнале "Биржевой Лидер"

Tweet

Комментариев нет:

Отправить комментарий